ملخص تحليل الشركة Anheuser-Busch InBev SA/NV

الكتابة بالأحرف الكبيرة = 110.25, درجة = 8/10

ربح = 60.622639262, درجة = 7/10

EBITDA margin, % = 32.4, درجة = 9/10

Net margin, % = 8.81, درجة = 3/10

ROA, % = 2.42, درجة = 1/10

ROE, % = 6.53, درجة = 2/10

P/E = 24.69, درجة = 6/10

P/S = 2.18, درجة = 7/10

P/BV = 1.42, درجة = 9/10

Debt/EBITDA = 3.98, درجة = 3/10

سيرة ذاتية:

EBITDA margin عالي, اذا حكمنا من خلال المضاعفات ويقدر ذلك عادلة ومثيرة للاهتمام للشراء.

ربحية السهم (-42.6%) وعائد EBITDA (-14.32%) على مستوى منخفض، ويستحق التفكير فيه والمقارنة مع الشركات الأخرى.

كفاءة (ROE=6.53%) على مستوى منخفض، الشركة ليست فعالة بما فيه الكفاية.

جميع مميزات الشركة ⇨

ادفع مقابل اشتراكك

تتوفر المزيد من الوظائف والبيانات لتحليل الشركة والمحفظة عن طريق الاشتراك

مؤشر استقرار دفع الأرباح

DSI - (Dividend Stability Index, DSI7), مؤشر استقرار دفع الأرباح

DSI = (Yc + Gc) / 14

Yc – عدد السنوات المتتالية من السنوات السبع الأخيرة التي تم فيها دفع الأرباح;

Gc - عدد السنوات المتتالية من السنوات السبع الأخيرة التي لم يكن فيها مبلغ الأرباح أقل من العام السابق.

Yc = 7

Gc = 5

DSI = 0.86

ارتفاع سعر سهم مؤشر الاستقرار

SSI - (Stock Stability Index, SSI7) ارتفاع سعر سهم مؤشر الاستقرار

SSI = Yc / 7

Yc – عدد السنوات المتتالية من السنوات السبع الأخيرة التي كان فيها سعر السهم أعلى من العام السابق.

Yc = 3

SSI = 0.43

تقييم وارن بافيت

1. ربح مستقر, معنى = 153.41% > 0

إذا كان النمو على مدى 5 سنوات / النمو على مدى 12 شهرا الماضية> 0

2. تغطية جيدة للديون, معنى = 0 < 3

متى ستتمكن الشركة من سداد الديون خلال 3 سنوات؟

3. عائد مرتفع على رأس المال, معنى = 7.43% > 15

إذا كان متوسط العائد على حقوق المساهمين أكبر من 15% خلال السنوات الخمس الماضية

4. عائد مرتفع على رأس المال الاستثماري, معنى = 105.91% > 12

إذا كان متوسط العائد على الاستثمار > 12% على مدى السنوات الخمس الماضية

5. التدفق النقدي الحر الإيجابي, معنى = 8.81 > 0

FCF إيجابي في آخر 12 شهرًا

6. هل هناك أي عمليات إعادة شراء للأسهم؟, معنى = لا

إذا كان عدد الأسهم اليوم < عدد الأسهم قبل 5 سنوات

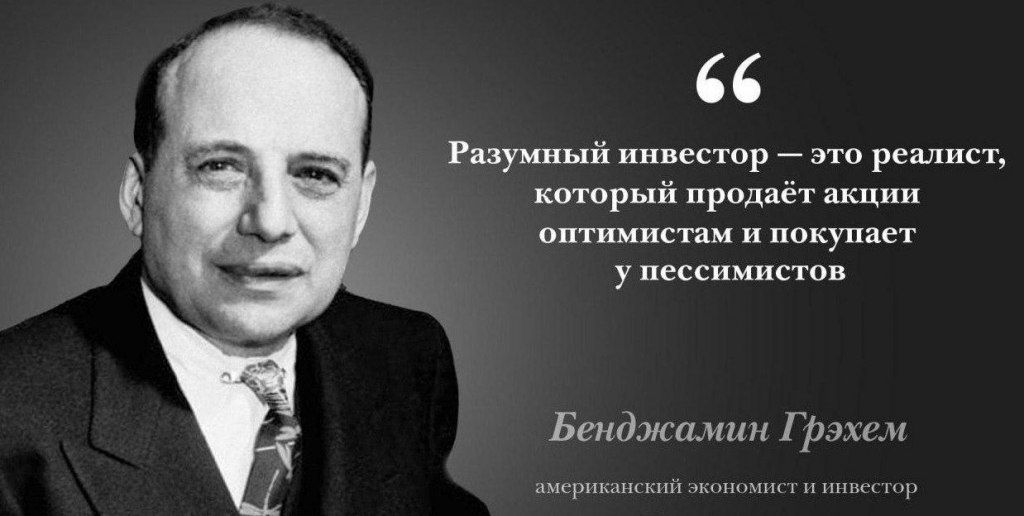

سجل بنيامين جراهام

1. حجم الشركة المناسب, درجة = 7/10 (60.622639262, LTM)

2. وضع مالي مستقر (الأصول المتداولة / الالتزامات المتداولة), درجة = 10/10 ( LTM)

يجب أن تكون الأصول المتداولة ضعف الالتزامات المتداولة على الأقل

3. ربح مستقر, درجة = 10/10

ألا تكون الشركة قد تكبدت خسائر خلال السنوات العشر الماضية

4. تاريخ الأرباح, درجة = 10/10

ويجب على الشركة دفع أرباح لمدة 20 عاما على الأقل

5. نمو الأرباح (ربحية السهم), معنى = -42.6%

يجب أن تكون ربحية السهم الواحد للشركة قد زادت بنسبة 1/3 على الأقل خلال السنوات العشر الماضية.

5.5. نمو أسعار الأسهم, معنى = -98.31%

يجب أن يرتفع سعر السهم، كمؤشر على نمو أرباح الشركة، بمقدار الثلث على الأقل خلال السنوات العشر الماضية

5.6. نمو الأرباح, معنى = -443.76%

يجب أن تزيد مدفوعات الأرباح، كمؤشر على نمو أرباح الشركة، بمقدار الثلث على الأقل خلال السنوات العشر الماضية

6. نسبة السعر إلى الأرباح المثالية, درجة = 6/10 ( LTM)

ويجب ألا يتجاوز سعر السهم الحالي متوسط أرباح السنوات الثلاث الماضية بأكثر من 15 مرة

7. القيمة المثلى لنسبة السعر إلى القيمة الدفترية, درجة = 9/10 ( LTM)

يجب ألا يتجاوز سعر السهم الحالي قيمته الدفترية بأكثر من 1.5 مرة

سجل بواسطة بيتر لينش

1. الأصول الحالية تتجاوز العام الماضي = 23.19 > 23.19

مقارنة الأصول لآخر سنتين.

2. تخفيض الديون = 78.16 < 78.17

يعد تخفيض الديون خلال السنوات الأخيرة علامة جيدة

3. فائض الديون النقدية = 10.32 > 78.16

إذا تجاوز النقد عبء الديون، فهذه علامة جيدة، مما يعني أن الشركة لا تواجه الإفلاس.

4. هل هناك أي عمليات إعادة شراء للأسهم؟ = لا

إذا كان عدد الأسهم اليوم < عدد الأسهم قبل 5 سنوات

5. زيادة ربحية السهم = 2.6 > 2.6

زيادة ربحية السهم مقارنة بالعام السابق.

6. تقييم السعر/الربحية وربحية السهم مقابل السعر = 47.68 < 64.9

إذا كانت نسبة السعر إلى الربحية والأرباح لكل سهم أقل من سعر السهم، فهذا يعني أن السهم مقوم بأقل من قيمته الحقيقية (راجع "طريقة بيتر لينش، الصفحة 182)

استراتيجية توزيع الأرباح

1. الأرباح الحالية = 0.88 $.

1.5. عائد الأرباح = 1.4% , درجة = 3.5/10

2. عدد سنوات نمو الأرباح = 2 , درجة = 2.86/10

2.5. عدد السنوات الأخيرة التي زادت فيها نسبة الأرباح = 1

3. DSI = 0.86 , درجة = 8.57/10

4. متوسط نمو الأرباح = -19.69% , درجة = 0/10

5. متوسط النسبة لمدة 5 سنوات = 1.17% , درجة = 2.81/10

6. متوسط النسبة المئوية للمدفوعات = 64.45% , درجة = 10/10

7. الفرق مع القطاع = 9.07, متوسط الصناعة = -7.67% , درجة = 0/10

معامل بيتا

β > 1 - إن ربحية (وكذلك تقلبات) هذه الأوراق المالية حساسة للغاية لتغيرات السوق.

β = 1 – سوف تتغير ربحية هذا النوع من الأوراق المالية بالتساوي مع ربحية السوق (مؤشر الأسهم)؛

0 < β < 1 – مع هذه النسخة التجريبية، تكون الأصول أقل تعرضًا لمخاطر السوق، ونتيجة لذلك، تكون أقل تقلبًا.

β = 0 – لا يوجد أي اتصال بين الورقة المالية والسوق (المؤشر) ككل؛

β <0 - عائد الأوراق المالية ذات بيتا السلبي يسير في اتجاه متعاكس مع السوق.

β = -1.89 - ل 90 أيام

β = -0.32 - ل 1 سنة

β = -0.09 - ل 3 سنة

مؤشر التمان

في عام 1968، اقترح البروفيسور إدوارد ألتمان نموذجه الكلاسيكي المكون من خمسة عوامل للتنبؤ باحتمالية إفلاس الشركات.

ع = 1.2*X1 + 1.4*X2 + 3.3*X3 + 0.6*X4 + X5

X1 = رأس المال العامل/الأصول، X2 = الأرباح/الأصول المحتجزة، X3 = دخل التشغيل/الأصول، X4 = القيمة السوقية للأسهم/الالتزامات، X5 = الإيرادات/الأصول

إذا Z > 2.9 - منطقة الاستقرار المالي (المنطقة "الخضراء").

إذا كانت 1.8 < Z <= 2.9 - منطقة عدم اليقين (المنطقة "الرمادية").

إذا كانت Z <= 1.8 – منطقة المخاطر المالية (المنطقة "الحمراء").

مؤشر التمان, Z = 1.2 * 0.5 + 1.4 * 0.02 + 3.3 * 0.1 + 0.6 * 0.34 + 0.27 = 1.4438

نسبة الربط

PEG = 1 – تتمتع أسهم الشركة بتقييم عادل.

PEG <1 - الأسهم مقومة بأقل من قيمتها.

PEG> 1 - قد تكون الأسهم "محمومة".

PEG <0 - أداء الشركة أسوأ.

PEG = P/E / (Growth + Div %)

PEG = 18.34 / (46.12 + 1.4) = 0.3859

مؤشر جراهام

NCAV = -51.07 لكل سهم (ncav/market cap = -95%)

Net Current Asset Value, NCAV = Total Current Assets – Total Liabilities

سعر = 64.9

مقومة بأقل من قيمتها = -127.08%

الشراء بنسبة 50-70% (نطاق السعر: -25.54 - -35.75)، سعر مبالغ فيه بأكثر من 100%

بيانات

NNWC = -53.69 لكل سهم (nnwc/market cap = -100%)

Net-net Working Capital (NNWC) = Cash and short-term investments + (Receivables * 75%) + (Inventory * 50%) - Total liabilities

سعر = 64.9

مقومة بأقل من قيمتها = -120.88%

الشراء بنسبة 50-70% (نطاق السعر: -26.85 - -37.58)، سعر مبالغ فيه بأكثر من 100%

بيانات

Total Liabilities/P = 1.1631

Total Liabilities/P = 128.237272276 / 110.25

يجب أن يكون معامل إجمالي الالتزامات/P أقل من 0.1

P/S = 3.21

P/S = الكتابة بالأحرف الكبيرة / ربح

يجب أن تكون نسبة السعر إلى الربح بين 0.3 - 0.5.

بناء على المصادر: porti.ru