ВТБ сообщил, что объем жилищных кредитов, выданных в России с начала 2026 года, составил около 722 млрд рублей — в два раза больше по сравнению с аналогичным периодом 2025-го.

...

#WUSH , Софтлайна

#WUSH , Софтлайна  #SOFL , Fix Price

#SOFL , Fix Price  #FIXR и IVA Technologies

#FIXR и IVA Technologies  #IVAT . Покупал эти компании ещё в 2024 году, и планировал продать гораздо раньше, но останавливала лишь их низкая доля в портфеле (суммарно около 3,5%). Итог – зафиксировал убыток для портфеля всего в 1,1%, зато НДФЛ по итогам года будет ниже.

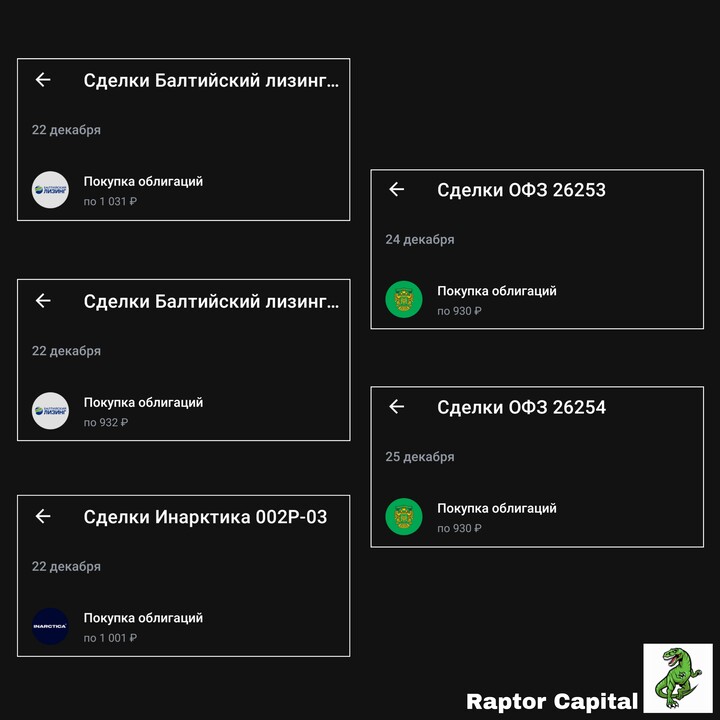

#IVAT . Покупал эти компании ещё в 2024 году, и планировал продать гораздо раньше, но останавливала лишь их низкая доля в портфеле (суммарно около 3,5%). Итог – зафиксировал убыток для портфеля всего в 1,1%, зато НДФЛ по итогам года будет ниже. #RU000A10ATW2 ) по 1031 рублю за облигацию. У компании этот выпуск имеет самую высокую купонную доходность, купил с ТКД = 23% (текущая купонная доходность).

#RU000A10ATW2 ) по 1031 рублю за облигацию. У компании этот выпуск имеет самую высокую купонную доходность, купил с ТКД = 23% (текущая купонная доходность). #RU000A10CC32 ) по 932 рубля за облигацию. Выпуск с самой высокой доходностью к погашению, удалось зафиксировать 24,5%. Выпуск БО-П15 нужен в портфеле для более эффективного реинвестирования дохода с купонов в другие активы, а БО-П19 – больше «ставка» на восстановление темпов роста в секторе лизинга и рост тела облигации до номинала.

#RU000A10CC32 ) по 932 рубля за облигацию. Выпуск с самой высокой доходностью к погашению, удалось зафиксировать 24,5%. Выпуск БО-П15 нужен в портфеле для более эффективного реинвестирования дохода с купонов в другие активы, а БО-П19 – больше «ставка» на восстановление темпов роста в секторе лизинга и рост тела облигации до номинала. #RU000A10B8P3 ) – по 1001 рублю за облигацию. Флоатер с премией к ключевой ставке +3,4%. Считаю наиболее выгодным вариантом среди флоатеров с умеренным риском, сейчас ТКД = 19,4% при среднем по рынку 18-18,8%.

#RU000A10B8P3 ) – по 1001 рублю за облигацию. Флоатер с премией к ключевой ставке +3,4%. Считаю наиболее выгодным вариантом среди флоатеров с умеренным риском, сейчас ТКД = 19,4% при среднем по рынку 18-18,8%. #SU26253RMFS3 и

#SU26253RMFS3 и  #SU26254RMFS1 ) – начал формировать позицию в ОФЗ с самым большим купоном, купил каждый выпуск по 930 рублей за облигацию. После роста ОФЗ до 948 рублей ждал коррекцию до 930 рублей для покупки, и как оказалось – не зря. При продолжении коррекции буду перекладывать средства из ОФЗ 26248 в ОФЗ 26253 / 26254, которые уже сейчас намного выгоднее.

#SU26254RMFS1 ) – начал формировать позицию в ОФЗ с самым большим купоном, купил каждый выпуск по 930 рублей за облигацию. После роста ОФЗ до 948 рублей ждал коррекцию до 930 рублей для покупки, и как оказалось – не зря. При продолжении коррекции буду перекладывать средства из ОФЗ 26248 в ОФЗ 26253 / 26254, которые уже сейчас намного выгоднее. T-Investments

T-Investments

ВТБ сообщил, что объем жилищных кредитов, выданных в России с начала 2026 года, составил около 722 млрд рублей — в два раза больше по сравнению с аналогичным периодом 2025-го.

... T-Investments

T-Investments

USD/RUB: 77,80 (+0,25%).

... Rich_and_Happy

Rich_and_Happy