Банк России рапортует о самой низкой инфляции в регионах за 5 лет по итогам 2025 года

По сравнению с 2024 годом инфляция снизилась в 82 из 85 регионов. В целом по стране она составила 5,6% против 9,5% годом ранее.

🔵 В декабре рост цен замедлился по сравнению с ноябрем в 46 регионах, а в 5 регионах цены в среднем даже немного снизились.

🔵 В большинстве регионов цены на овощи и фрукты росли меньше, чем в ноябре.

В 67 регионах сахар продолжал дешеветь.

...

المدونات

22 ديسمبر 11:19

مؤلف:

fundamentalka

fundamentalka

fundamentalka

fundamentalka

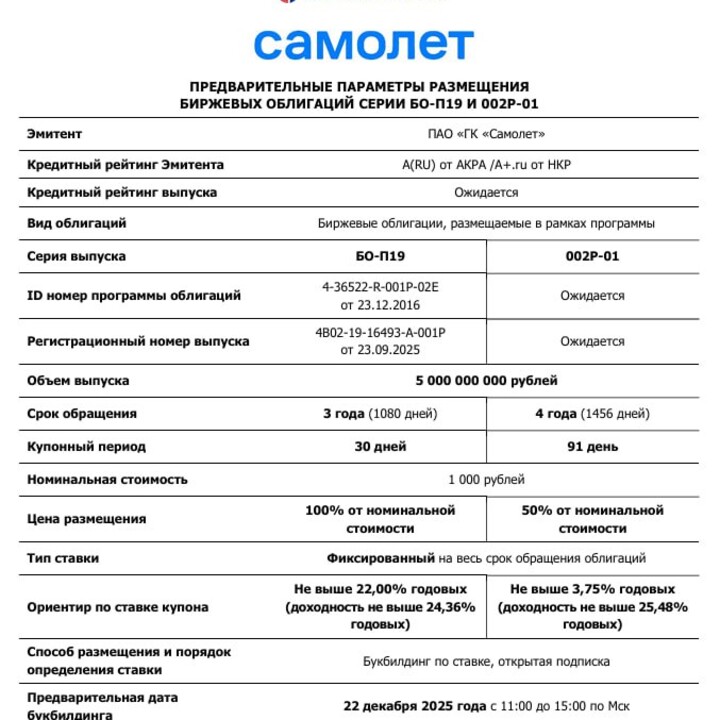

#SMLT

#SMLTДорогие подписчики, продолжаю изучать привлекательные долговые инструменты, и сегодня предлагаю разобрать два новых облигационных выпуска от застройщика Самолет.

📄 Итак, 22 декабря 2025 года девелопер Самолет проведет сбор заявок на выпуск новых биржевых облигаций серии БО-П19 и 002P-01 объемом 5 млрд руб. Срок обращения первого выпуска закладывается в 3 года с фиксированным, ежемесячным купоном и ориентиром по годовой доходности не выше 22% с эффективной доходностью (YTM) не более 24,36% годовых. Для второго предполагается обращение сроком в 4 года и фиксированным купоном с ориентиром по годовой доходности не выше 3,75% (YTM — 25,48%). Предварительная дата размещения — 24 декабря 2025 года. Оба облигационных выпуска будут доступны неквалифицированным инвесторам.

Важно отметить, что новые облигации выходят с большой премией к уже обращающимся бумагам. Возьмем пару прошлых выпусков для сравнения:

— Самолет БО-П18 (срок 3,5 года) торгуется с 21,02% YTM (цена 112% номинала).

— Самолет БО-П16 (срок 2,3 года) торгуется с 18,7% YTM (цена 115% номинала).

Таким образом, и фиксированный, и дисконтный выпуск по доходности предполагают премию от 3,5% до ~7% к доходностям прошлых выпусков. При такой дюрации движение в цене может быть довольно существенным.

Что касается целей размещения, то в текущих условиях они остаются неизменными — рефинансирование существующих обязательств под наиболее выгодный процент. Напомню, что недавно эмитент предлагал инвесторам выпуск конвертируемых облигаций, где купонная доходность была значительно ниже рыночной, но в случае роста цены акций компании на горизонте от 6 месяцев до 3 лет держатели выпуска получат возможность конвертировать облигации в акции и зафиксировать дополнительный доход.

📊 Отмечу, что на данный момент на рынке облигаций отсутствуют дисконтные бумаги с близким к новому размещению Самолета рейтингом. В сравнении с бумагами, имеющими наивысший кредитный рейтинг, премия к доходности колоссальная, однако все же предполагает определенный риск. Дисконтные облигации — способ сбережения средств без существенной необходимости отслеживать перспективы компании, её отчетность и финансовую устойчивость.

В случае с Самолетом, долгосрочное инвестирование сопряжено с ключевым риском — высокой ключевой ставкой и слабой динамикой ипотечного кредитования. При этом важно понимать, что оба размещения проходят на фоне восстановления ипотечного рынка и снижения ставок, что безусловно оказывает поддержку долговым бумагам компании. Так, в 3К2025 объем продаж первичной недвижимости Самолета вырос на 54% (составил 77,1 млрд руб.) по сравнению с 3К2024 года. Однако, за 9М2025 снизился на 10% к 9М2024 года. Это показывает, какими сложными были для застройщиков первые 6М2025, особенно на базе действия массовой льготной ипотеки «под 6%». Сейчас же, по мере возобновления ипотек, фиксируется рост на 54%.

Дальнейшее снижение ключевой ставки положительным образом скажется на будущих финансовых результатах «Самолёта», поскольку выдача ипотек банками под меньшие ставки продолжит интенсифицироваться. Это, в свою очередь, поддержит долговые инструменты застройщика.

Резюмируя по данным размещениям, можно сказать, что компания даёт отличную возможность зафиксировать большую доходность с хорошей премией в удобном для инвестора инструменте: можно выбрать либо облигацию с фиксированным купоном повыше, либо с маленьким купоном, но с ценой размещения 50% от номинала. Здесь пересекаются как спекулятивный, так и долгосрочный потенциал:

Краткосрочная переоценка — хорошая премия к рынку.

Долгосрочная — улучшение финансовых результатов на фоне снижения ключевой ставки.

На мой взгляд, под дальнейшее смягчение ДКП выпуск облигаций «Самолёта» может быть интересным.

#Самолет

#SMLT #Облигации

#SMLT #Облигации

لترك التعليقات ، تحتاج يسجل

مشاركات مماثلة

22 يناير 09:59

مؤلف:

Xmayana

Xmayana

Xmayana

Xmayana

Предлагаю развеять самые популярные мифы:

Блогер говорит:

“Я купила акции, и через месяц их цена удвоилась”

...

23 يناير 11:29

مؤلف:

Russian_Stocks

Russian_Stocks

Russian_Stocks

Russian_Stocks

❗️Для принятия решений о покупке или продаже акций инвесторам нужна финансовая информация. Её главным источником является отчётность компаний. Она бывает двух видов: по МСФО и РСБУ.

1️⃣ Российские стандарты бухгалтерского учёта (РСБУ) изначально созданы для предоставления информации налоговым и контролирующим органам.

...

18